原标题:借贷搭售保险几时休?一年内11家银行遭通报 20张罚单罚超6000万元

来源:新华融媒看财经

记者李娜实习记者丰凤鸣

又到一年3·15。记者根据银保监会消费者权益保护局(下称“消保局”)过去一年的通报情况统计发现,去年3·15至今,共有11家银行因侵害金融消费者权益遭监管通报或处罚。涉及的事由包括不合理收费、理财业务违规代客操作、侵害消费者信息安全权、贷款强制搭售保险产品等。其中“借贷搭售”这一违规情况被点名4次。

值得一提的是,近日,山西银保监局也发布《关于购买个人贷款保证保险的消费提示》,指出当前部分消费者反映在不知情的情况下被投保贷款保证保险,涉嫌强制投保。山西银保监局提醒借款人,贷款保证保险产品可根据自身经济承受能力选择是否购买,而非在办理贷款过程中必须购买。

业内人士指出,早在2012年监管就曾规定商业银行“不准借贷搭售”。不过,近年来金融业强制搭售或捆绑销售的情况仍时有发生。记者统计发现,仅在“黑猫投诉”上,借贷搭售保险相关的投诉就超过6000条。据银保监会官网信息,去年3·15至今,银行业与“借贷搭售”相关的罚单共有20张,其中不乏一些银行从总行到多家分支机构屡次被罚。“去年来银保监就此对多家银行进行公开曝光,起到了一定的警示震慑作用,这类乱象仍需监管部门继续关注、整治。”

过去一年11家银行遭监管通报

消保局是银保监会的内设机构,主要职责是研究拟订银行业和保险业消费者权益保护的总体规划和实施办法。调查处理损害消费者权益案件,组织办理消费者投诉。开展宣传教育工作。

2019年10月10日,银保监会曾印发《关于开展银行保险机构侵害消费者权益乱象整治工作的通知》,决定组织银行业保险业开展侵害消费者权益乱象整治工作。并明确:对于查处的侵害消费者权益典型案例,监管部门将点名道姓公开曝光。很快2019年11月6日,银保监会消保局发布公告,两家机构侵害消费者权益被点名。据了解,这是监管首次对金融机构侵害消费者权益案例进行实名通报。

此后,这类公开“点名”成为常态。记者统计发现,去年3·15至今,消保局共6次就有关典型问题发布通报。其中因侵害金融消费者权益遭监管通报的银行业案例共13件,涉及银行11家。

具体来看,中国农业银行(3.410, -0.01, -0.29%)、浦发银行(11.110, -0.01, -0.09%)是被“点名”次数最多的银行,分别遭通报2次。其中一次是向企业用户违规收费,两家银行分别因不合理收取市场调节价费用、未提供实质性服务而收取费用被通报。一次是代销业务违规。两家银行分别存在代理销售保险产品、私募产品不规范等违规行为,其中涉案的中国农业银行总行、三家支行共被罚款200万元。

剩余的邮储银行(6.140, 0.19, 3.19%)、民生银行(5.290, 0.01, 0.19%)、兴业银行(24.610, 0.52, 2.16%)、中信银行(5.460, 0.09, 1.68%)、大连银行、北京农商行、光大银行(4.260, 0.00, 0.00%)、农业发展银行等8家银行分别被点名一次,涉及违规收费、理财业务违规代客操作、侵害消费者信息安全权、贷款强制搭售保险产品等侵害金融消费者权益行为。

记者注意到,上述通报中,贷款业务中强制搭售保险是最频繁被提及的违规事由,共涉及4家银行。时间上来看,也距离当前最近。可见借贷搭售已成为近期监管检查中关注的重点。

行业人士介绍,借贷中强制搭售的基本上是意外保险。据悉,意外险是一种保费低廉、保障范围灵活、保障功能较强的险种,社会需求广泛,客户数量众多。而这些搭售的意外险具有保费高、手续费率、渠道费用水平高的特点。一般来说,借款人购买保险的费用会在借款金额之内进行扣除,实际上相当于变相收取了“砍头息”。而每个月收取的保险费用也属于利息的一部分,从而增加了放贷机构的收益,贷款利率也增加了,却损害了消费者的利益。

例如,银保监会的通报显示,民生银行在已有抵押的前提下向客户销售保险费率较高的人身意外险,提取高额代理手续费。经查,2016年9月至2019年11月,民生银行共有10.19万笔小微企业个人经营性贷款(担保方式为抵押)的客户购买了该行代销的借款人意外伤害保险,67%的借款人意外伤害保险保费金额/贷款金额不低于0.40%。抽查部分保单显示,相关保险费率为0.39%0.5%,是一般人身意外险的数倍。

“强制搭售保险等五花八门的额外费用抬升了综合融资成本,削弱了小微企业获得感,必须进行严肃治理。”上述人士表示,这些乱象也不利于监管部门关于银行业减费让利、减轻企业负担的决策部署落实。

银行借贷搭售乱象屡禁不止

实际上,早在2012年初,原银监会就下发了《关于整治银行业金融机构不规范经营的通知》,要求银行严格执行“七不准、四公开”。其中信贷业务“七不准”中明确提到:不准借贷搭售。即不得在发放贷款时强制捆绑、搭售理财、保险、基金等金融产品。

监管早有明文规定,并持续开展对乱收费等不规范经营行为的专项治理,但仍有部分银行及分支机构对监管规定有令不行、有禁不止,在贷款中强制捆绑销售产品。

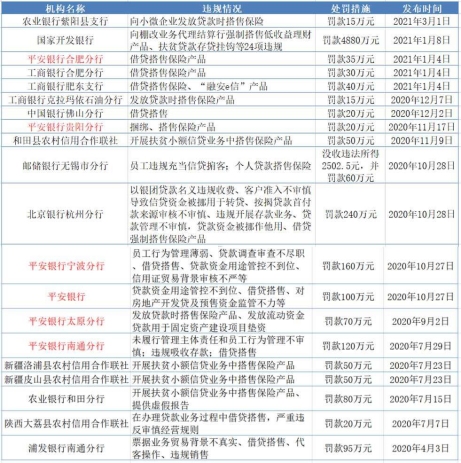

记者根据银保监会官网信息统计发现,去年3·15至今,与“借贷搭售”相关的罚单共有20张,合计罚款金额达6150万元。其中不乏一些银行从总行到多家分支机构屡次被罚。

从罚单披露的信息看,在贷款中搭售的产品以保险最为常见,少数机构也搭售理财及其他产品。例如,今年1月8日,国家开发银行被中国银保监会依法予以罚款4880万元,涉及的违法违规行为共24项,其中包括“向棚改业务代理结算行强制搭售低收益理财产品”。

此外,1月4日,工商银行(5.600, 0.05, 0.90%)两家分支机构因借贷搭售保险被安徽银保监局处罚。其中工商银行合肥分行违法违规事实为借贷搭售保险产品,被罚款30万元;工商银行肥东支行因借贷搭售保险、“融安e信”产品,被处以40万元罚款。资料显示,“融安e信”是工商银行自主研发投产的银行业首个风险大数据服务平台。作为一款安全工具,融安e信能在客户转账汇款交易时进行即时筛查,一旦发现电信诈骗涉案账户作为收款账户,融安e信将进行自动预警拦截。

还有银行用户反映,在办理贷款业务中,曾遭遇银行员工明示或暗示搭售贵金属、保险箱、ETC等业务,态度很生硬。对于这类“强买强卖”,有用户担忧“不办会被卡贷款”而被迫接受。

从各家银行被罚次数来看,平安银行(21.660, 0.06, 0.28%)是收此类罚单的常客。据统计,20张相关罚单中,有6张发向平安银行,涉及总行、合肥分行、贵阳分行、宁波分行、太原分行、南通分行等机构。

记者注意到,2020年11月,平安保险(集团)下属平安普惠曾因强制捆绑销售保险遭银保监会通报,被指收取高额服务费,推高综合融资成本。通报中指出,平安普惠在与兴业银行合作开展普惠型贷款业务时,强制捆绑销售平安财险借款保证保险。原本兴业银行提供全部的贷款资金年利率为6.32%7.6%,加上保险费、担保费、服务费等,最终年化综合融资成本达22.16%。其中,平安普惠融资担保有限公司收取费用占综合融资成本的56.53%。

行业律师向记者表示,平安普惠强制捆绑销售保险,未提供其他增信方式或其他保险公司产品供客户选择,违法了《中华人民共和国消费者权益保护法》、《国务院办公厅关于加强金融消费者权益保护工作的指导意见》、《中国人民银行金融消费者权益保护实施办法》等法律法规,侵害了消费者的自主选择权和公平交易权。“金融机构是金融消费者合法权益保护的主体,向金融消费者提供金融产品或者服务,应当遵循自愿、平等、公平、诚实信用的原则。”

平安普惠在网络投诉平台中也是因搭售保险频频上榜。记者统计发现,仅在“黑猫投诉”上,搭售保险相关的投诉就超过6000条,涉及平安普惠等多个平台。有贷款中介向记者表示,助贷机构的高成本服务是行业普遍现象,以前主要嫁接到个人消费者头上,因为金额小,危害不明显。“但是如果一些急需资金的小微企业也稀里糊涂的借了钱,那么最后的综合成本就会非常高了。”

为何这类搭售乱象屡禁不止?一位地方银行的一线员工向记者直言,银行人任务考核压力大是主要影响因素。“现在银行的竞争越来越激烈,我们今年的业绩考核比去年高出不少,压力山大。”其认为,各家银行的产品都差不多的情况下,业绩压力迫使、或是利益驱动,是引发一线业务中借贷搭售、捆绑销售屡屡发生的根本原因。商业银行在业绩考核、任务分配、营销推介上的合理性、规范性还有待提高。