随着银行理财子公司理财产品销售规范下发,银行理财子公司的渠道或面临重建。

“大行接不上,小行上不了量”,在与WEMONEY研究室的交流中,对于银行理财子公司的代销渠道,一家股份制银行理财子公司的从业者如是表示。随着银行理财子公司理财产品销售规范下发,银行理财子公司的渠道或面临重建。

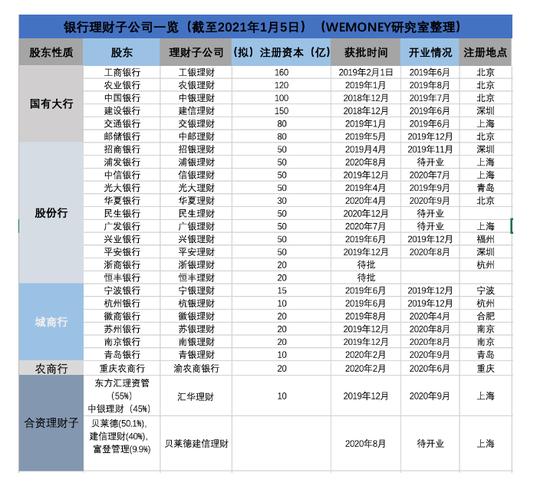

从2018年12月,监管批设中银理财、建信理财以来,目前已有24家银行理财子获批筹建,20家开业。在销售渠道上,除了自营渠道,光大理财、兴银理财、信银理财、交银理财、杭银理财、宁银理财、建信理财等理财子公司均铺设他行销售渠道。不过,目前来看,银行理财子公司更多是大中型银行的盛宴,中小银行如何分一杯羹?代销业务又该如何发力?

销售渠道生变

招行、互联网银行已抢先代销

新年前夕,银保监会发布关于《商业银行理财子公司理财产品销售管理暂行办法(征求意见稿)》(简称《办法》),对银行理财子公司产品的自营和代销渠道作出规范,目前正处于征求意见阶段。

上述《办法》划定理财产品销售机构范围,理财产品销售机构包括销售本公司发行理财产品的银行理财子公司和代理销售机构。代理销售机构现阶段为其他银行理财子公司和吸收公众存款的银行业金融机构。

从直销(自营)渠道来看,目前,光大理财、招银理财有独立网站,青银理财有独立APP。其中,光大理财设置有理财产品专区,可以了解产品详细信息,购买则需要下载光大银行(3.92 -0.51%,诊股)App;招银理财仅对产品进行展示,点击购买会跳转到招商银行(46.01 +0.24%,诊股)官网进行产品了解及购买。

代销渠道方面,光大理财、兴银理财、信银理财、交银理财、杭银理财、宁银理财、建信理财等理财子公司均铺设了他行销售渠道。

此前,外部代理销售理财产品的渠道主要有三大类型:一是银行理财子公司选择母行之外的其他银行代销;二是互联网银行逐渐成为理财子产品销售渠道“标配”;三是互联网平台也成为银行理财子公司着力开拓的重要渠道。2020年,支付宝陆续上线了交银理财、兴银理财、光大理财的多款净值型产品。

(注:招行官网代销展示)

除去互联网平台,目前来看,招商银行代销光大理财、建信理财、交银理财、兴银理财的产品。苏州银行(7.65 -0.52%,诊股)代销了杭银理财、宁银理财的产品。互联网银行中,微众银行代销了兴银理财、光大理财的产品。百信银行代销了信银理财,光大理财、交银理财、杭银理财的产品。

互联网渠道暂出局

影响的不仅仅是互联网平台

随着《办法》对理财子公司销售机构的划定,意味着支付宝、理财通等第三方互联网平台公司现阶段不能代销银行理财子公司的理财产品。

“母行渠道力量并不是太强大,一直希望开放其他渠道,团队有十几个人在做,之前也接触了互联网平台渠道,不过,目前来看,渠道要重新找了。”上述银行理财子公司渠道业务人士对WEMONEY研究室表示。

在该银行理财子公司人士看来,银行理财子公司的外部渠道主要包括银行、券商、互联网平台。对于监管未放开券商渠道,该人士认为,券商属于证监会监管,而理财子公司属于银保监会监管,可能有这方面的考量。

对于监管暂不放开互联网平台,该人士认为,“监管害怕形成一家独大的局面,一家互联网平台如果接入几十家银行理财,容易形成寡头局面。”

另外,该人士还表示,互联网渠道被限制,受影响的还有互联网银行渠道。“像百信银行,网商银行,自己的渠道流量并不是很牛,有些理财子公司和它合作,是看中了它背后的百度、支付宝的渠道,现在互联网渠道受到限制,这些背靠流量平台的互联网银行吸引力也会有所下降”,该人士表示。

而对于微众银行,该人士透露,“微众银行目前微业贷的量起得很快,上面有很多小微企业主,理财诉求也比较强烈,理财子公司还是比较看中这个渠道。”

不过,监管机构并未一刀切,对互联网平台还是留有余地。

中国社会科学院金融研究所银行研究室主任李广子对WEMONEY研究室表示,理财产品面向广大个人消费者,目前对销售机构的规定有助于保持理财产品销售的连续性,便于投资者进行识别和操作。关于是否拓展范围,银保监会已经明确表示,下一步将根据银行理财产品的转型发展情况,适时将理财产品销售机构范围扩展至其他金融机构和专业机构。

理财子公司与其他机构合作的意愿也很强烈。有业内人士表示,这个市场足够大,从满足投资者需求的角度看,理财子公司拓展代销渠道是必然趋势。

24家银行理财子进场

留给中小行的机会还有多少?

商业银行理财子公司已经成为资管行业不可忽视的一大力量。

2018年4月,《关于规范金融机构资产管理业务的指导意见》(资管新规)正式公布,为我国资管业务稳健发展奠定了基础、指明了方向。作为资管新规的配套制度,2018年9月,银保监会公布《商业银行理财业务监督管理办法》(理财新规);同年12月,公布《商业银行理财子公司管理办法》(《理财子公司办法》)。

在《理财子公司办法》发布当月,银保监会就批准了中国银行(3.19 +0.00%,诊股)、中国建设银行设立理财子公司的申请,拉开了理财子公司批设的序幕。

到目前为止,包括全部的大型商业银行、股份制商业银行和部分城市商业银行、农村商业银行在内,超过40家银行提出设立理财子公司的计划,其中共24家理财子公司获批筹建。目前,已有20家银行理财子公司开业。

根据11家理财子公司公布的2020年半年报数据,2020年上半年这些公司的净利润合计达34.6亿元。

不过,目前来看,银行理财子公司更多是大中型银行的盛宴,中小银行如何分一杯羹?

李广子表示,中小银行设立理财子公司存在一定的难度,主要包括:一是资本实力,目前设立理财子公司最低资本要求高达10亿,一些体量较小的银行可能不具备这种实力;二是人才储备和科技系统,理财子公司对产品研发能力和科技系统要求较高,部分中小银行可能无法达到这种要求;三是客户资源,中小银行一般是区域性银行,缺少大行遍布全国的网点和广泛的客户资源。

东方金诚首席金融分析师徐承远认为,考虑到规模效应、投研、系统建设等因素下的成本收益比,中小银行整体上没有单独成立理财子公司的条件和必要性,理财代销和引入投顾是更可行的两种转型方式。

上述银行理财子公司人士也表示,目前,银行理财子公司的产品也面临代销难的问题。大的银行接不进去,小的银行对接成本高,对接一个系统要花两个月时间,最后业务量也上不去。

李广子认为,目前银行理财子公司的发展还处于起步阶段,代销业务如何发展还有待于进一步观察。总体上,那些渠道广泛、客户数量大的银行更容易拓展代销业务。

徐承远表示,由于地域限制,大部分中小银行投研人才积累薄弱。在理财净值化转型中,可引入专业投顾来指导投资策略构建及人才培育,以提升净值型理财的投资业绩。

中小银行理财业务路在何方?李广子提出几点建议,一是代销其他机构的产品,服务于本行客户;二是采取投顾的方式,引入外部机构加强自身理财产品研发能力,建立投研体系;三是引入战略投资者成立理财子公司,通过引入战投加强研发能力;四是着眼于长远,加大人才引进和培养,完善科技支撑系统,逐步提高自身的投研能力。