2020年剩余额度已经不多,在这个爆款频频出炉的2020年,基金公司能奋斗的时间也不多了。

基金君发现,下周新基金发行数量并不多,若仅计算股票和混合型(不算偏债混合型)达到10只,其中也有一些易方达、博时等实力雄厚基金公司的品种。虽然今年新基金发行火爆,但投资者布局新基金之前,还是应该关注产品信息、发行信息、基金经理人选、业绩基准等细节。再次提醒投资者,不要盲目入市,尤其不要把基金当股票来炒作。

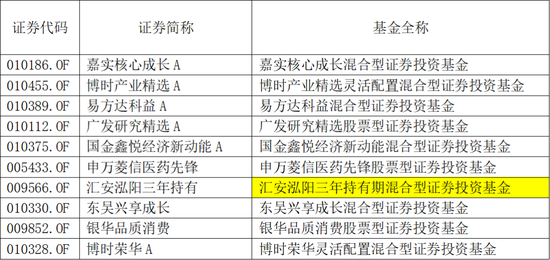

14只新基金下周起售

相较前期的扎堆发行,下周新基金发行数量有所下滑。数据显示,10月12日至10月16日一周基金发行市场将有21只新基金、10月19日至10月23日一口气迎来25只新基金发行,而10月最后一周(10月26日至10月30日),只有14只新基金进入发行。

若从主动权益基金(不含偏债混合型)来看,下周进入首发的达到10只。周一仍是新基金扎堆发行的一天,10月26日就有6只新基金首发,其中主动权益类基金就有归凯的嘉实核心成长、孙迪的广发研究精选、张萍的银华品质消费等。而10月27日至30日,还有蔡滨的博时产业精选等。

(数据来源:WIND)

第一、要注意产品的类型

主动权益基金也分为混合型和股票型,对投资股票的仓位有明确限制,这直接影响基金的业绩表现、波动、以及回撤水平等。

从主动权益基金来看,下周进入发行的主要是股票型基金、偏股混合型基金、灵活配置型基金,其中股票型基金股票最低仓位为80%,偏股混合型基金投资股票的仓位往往在60~95%,而灵活配置型基金的投资范围一般在0~95%,但是对仓位波动有一定限制。相对来说偏股混合、灵活配置型仓位相比股票型基金更为灵活,更适合目前震荡的市场环境。

第二、要看产品的业绩基准

一般基金业绩基准,包括某一类股票指数乘以某比例再加上某一类债券比例乘以某比例,投资者要注意业绩基准。

(数据来源:WIND)

下周发行有些行业基金,如申万菱信医药先锋,业绩比较基准是“中证医药卫生指数收益率*75%+中证综合债指数收益率*15%+恒生医疗保健行业指数收益率*10%”,意味着该基金主要投资于医药主题。而银华品质消费的基准是“中证消费服务领先指数收益率*65%+中证港股通大消费主题指数收益率(使用估值汇率调整)*20%+中债综合全价指数收益率*15%”,属于消费主题。从近期发行情况看,不少消费和医药行业基金,行业更偏好看这类品种。

看业绩比较基准,投资者核心要注意三个方面,第一是业绩基准中,对某一指数占比超60%以上的需要引起重视,这个可能是产品风格的一个表现,比如跟踪中证800会更偏成长风,;比如跟踪沪深300会更稳健,偏爱蓝筹等。

第二、投资者要看各个跟踪指数的比例,这背后也代表产品的风险特征。

第三、一般业绩基准中有香港指数的产品,投资范围内是可以通过港股通布局港股。

第三、关注基金经理人选

目前投资者焦点关注在更多投资A股的基金上,因此重点来看看偏股混合型和股票型基金的基金经理人选(剔除发起式基金)。

首先看这些基金经理的实际管理基金的年限,投资者可以重点看看年限较长的基金经理,最好选择从业年限在三年以上的基金经理。

(数据来源:WIND)

对于基金经理年限(实际担任基金经理的时间)超过5年且业绩较好的基金经理,需要重点关注。

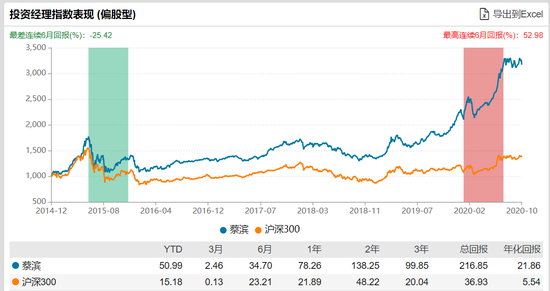

博时产业精选拟任基金经理蔡滨,目前在管基金总规模为82.39亿元(wind)。

蔡滨简历:硕士。2001年起先后在上海振华职校、美国总统轮船(中国)有限公司、美国管理协会、平安证券工作。2009年加入博时基金,历任研究员、研究部资本品组组长、研究部副总经理兼资本品组组长、博时主题行业混合 (LOF)(2014年12月26日-2016年4月25日)、博时工业4.0主题股票 (2016年6月8日-2019年6月4日)的基金经理。现任权益投资成长组投资副总监兼博时产业新动力 (2015年1月26日至今)、博时外延增长主题 (2016年2月3日至今)、博时战略新兴产业 (2017年8月9日至今)、博时逆向投资 (2017年11月13日至今)、博时荣享回报灵活配置 (2018年8月23日至今)、博时产业新趋势灵活配置 (2020年2月17日至今)的基金经理。

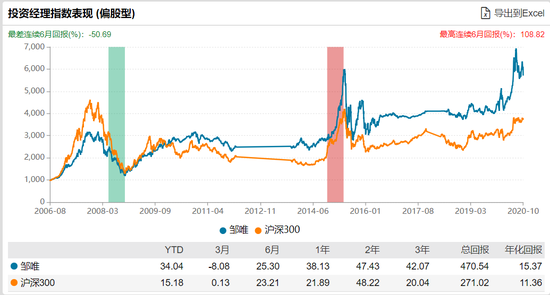

汇安泓阳三年持有拟任基金经理邹唯,目前在管基金总规模为3.98亿元(wind)。

邹唯简历:理科硕士,20年证券、基金行业从业经历,曾任长城证券研究部行业分析师,嘉实基金行业分析师、基金经理、主题策略组组长,中信产业基金金融投资部董事总经理,嘉实基金基金经理、主题策略组组长、董事总经理。2017年12月1日加入汇安基金,担任首席投资官,董事总经理。2018年4月26日至2020年6月3日,任汇安趋势动力股票基金经理;2019年1月25日至2020年8月3日,任汇安核心成长混合基金经理;2018年9月7日至今,任汇安裕阳三年定期开放混合基金经理;2019年8月28日至今,任汇安行业龙头混合基金经理。

博时荣华拟任基金经理吴丰树,目前在管基金总规模为3.13亿元(wind)。

吴丰树简历:硕士,2003年起先后在中国国际金融有限公司、华宝兴业、华安基金工作。2018年加入博时基金。历任投资经理、权益投资价值组投资副总监。现任权益投资价值组投资副总监(主持工作)兼博时荣丰回报三年封闭运作灵活配置混合基金(2020年5月7日至今)的基金经理。

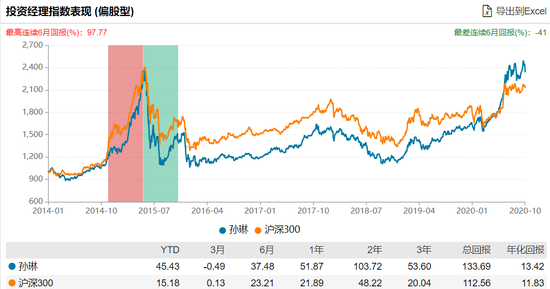

申万菱信医药先锋拟任基金经理孙琳,目前在管基金总规模为18.99亿元(wind)。

孙琳简历:经济学学士。2006年起从事金融相关工作,曾任职于中信金通证券研究所(现中信证券(浙江)研究所)。2009年加入申万菱信,历任行业研究员,基金经理助理,申万菱信消费增长混合基金(2015年6月至2016年7月)、申万菱信新经济混合基金、申万菱信新动力混合基金、申万菱信新能源汽车主题基金、申万菱信竞争优势基金的基金经理,现任申万菱信盛利精选、申万菱信消费增长混合的基金经理。

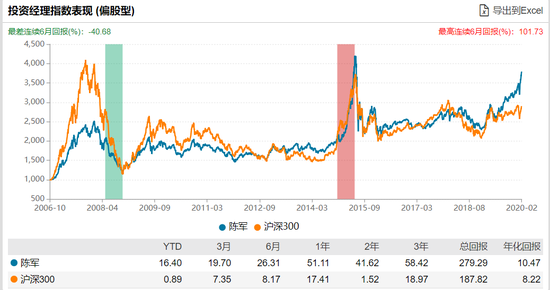

东吴兴享成长拟任基金经理陈军。

陈军简历:上海交通大学工商管理硕士、美国伊利诺伊大学金融学硕士,特许金融分析师(CFA),香港财经分析师学会会员。1998年04月至2002年07月就职于中信证券资产管理部。2004年4月至2020年2月就职于中银基金,历任基金经理、助理执行总裁、副执行总裁等职。2020年6月加入东吴基金,现任公司常务副总经理,分管公司投资研究工作。

第四、要注意新基金募集上限额度

不少新基金也募集上限,投资者也需要关注。下周进入发行的权益基金中,其中不少一些产品设置了产品募集上限,如嘉实核心成长上限为150亿,博时产业精选、易方达科益的募集上限为80亿。其他广发研究精选、国金鑫悦经济新动能也设置了募集上限。

(数据来源:WIND)

第五、要注意新基金的

管理费、托管费、认购费

管理费率、托管费率是值得投资者关注的,目前来看各大偏股混合和股票型新基金的管理费率基本都在1.5%,托管费率基本都在0.25%,少数基金低一些,采取低费用策略。

新基金费率中,一个重要环节是认购费。对于普通投资者来说,认购金额在100万以下,基本是1.2%左右水平,有些渠道可能存在费率优惠,可以多渠道比较一下。

(数据来源:WIND)

第六、看新基金的持有期

越来越多的产品采取定期开放或者持有期模式来运作,值得投资者关注,不要盲目布局。

比如一只2年定期开放的新基金产品,就是每隔2年才能开放一次申购赎回。这样就从产品设计源头上,用纪律性的手段帮持有人管住“手痒”,避免追涨杀跌,同时也能让基金经理有一个相对良好的投资运作环境,投资运作更从容。目前来看,有封闭期的产品发行较前期有所减少。

投资者可以从基金全称中了解到基金是否具备持有期或者定期开放期的问题,下面表格仲黄色字体的基金有一些此类安排。投资者要注意自己的资金使用周期,最好和自己资金使用相配,不要光顾着布局而忽略流动性。

(数据来源:WIND)

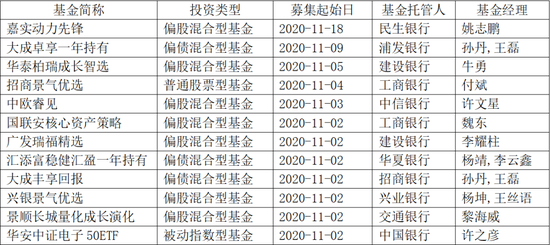

后续新基金滚滚而来

除了下周发行基金之外,还有一大批基金在排队等发行,又是一波发行高潮。投资者布局前要注意这些基金的投资方向,费率、募集上限,基金经理能力圈等。

(数据来源:WIND)