一位大行浙江某地支行长对记者表示,在涉房贷款额度受限的情况下,今年更加重视企业经营贷款和个人消费贷,希望能以此破局完成开门红的任务。

一到年头,都是各家银行为“开门红”拼杀的时候,短则一个月,长则一个季度。然而在房地产贷款市场迎来重磅新规“两道红线”之际,今年的“开门红”有些不同寻常。

一位大行浙江某地支行长对记者表示,在涉房贷款额度受限的情况下,今年更加重视企业经营贷款和个人消费贷,希望能以此破局完成开门红的任务。

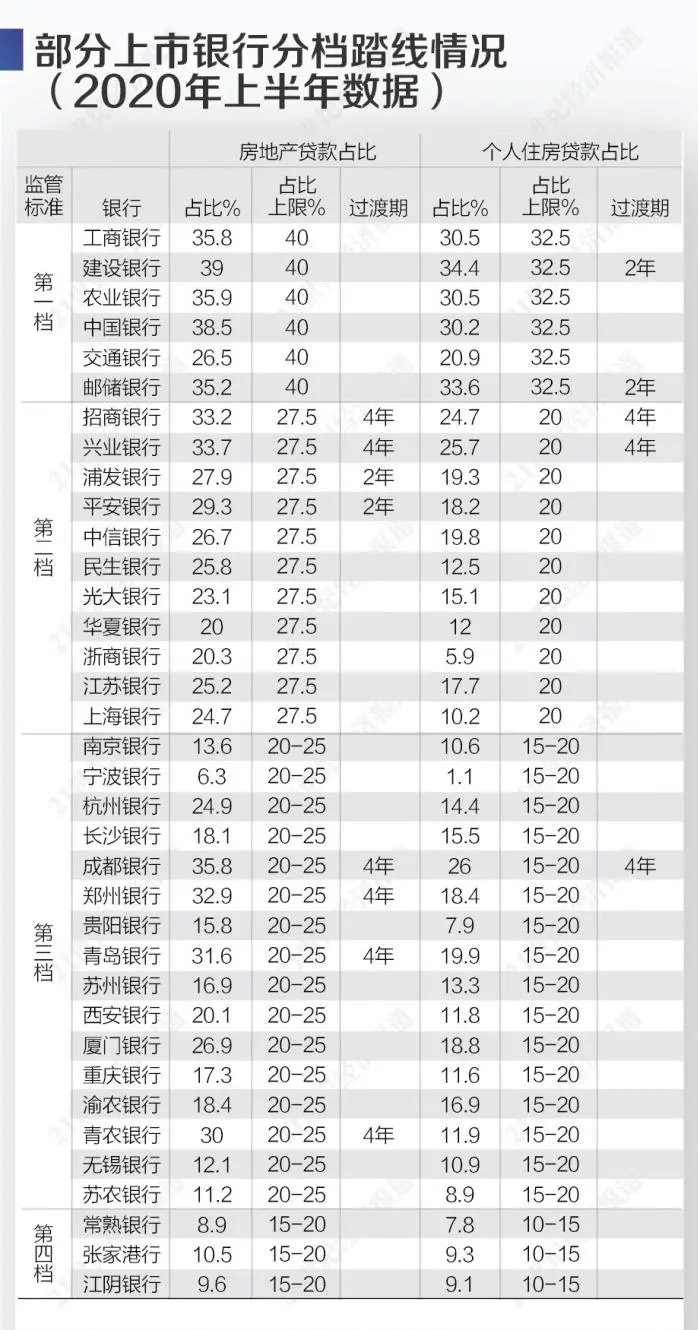

与此相对应的政策背景是,2020年12月31日,央行及银保监会联合发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(以下简称《通知》)。将银行划分为五档,分别对各档银行房地产贷款和个人住房贷款在本行总贷款的占比做出上限要求,但住房租赁相关贷款暂不纳入统计,同时允许地方监管机构对第三、四、五档银行的上限做上下2.5个百分点的浮动。

消费贷打头阵

21世纪经济报道观察到,新年伊始多家银行推出价优量大的信用贷款,各种营销手段齐上阵。

比如招商银行在闪电贷周年庆期间,新老客户可以在2021年1月18日到22日之间获得一张7折优惠券,推广语写着“折后年利率3。?%起”,也就意味着最高年化利率可能不超过4%。另外当月新用户可以在每周一抢9折券,每次限量4000张。招行闪电贷的最高额度为30万元。

南京银行上海分行推出一款一年期的新客专享消费贷,在2021年1月1日到7日这第一周,可以享受最低4.8%起的优惠年利率。只要正常缴纳公积金,可以全线上无纸化申请。

交通银行信用贷产品“惠民贷”也号称“新年撒红包”,最低年利率4.32%,最高可借20万元。

互联网银行新网银行的好人贷也做了“年末大降息”的活动,宣传中日利率最低0.015%,相当于年化利率5.475%,最高50万元。

记者又在融360的消费信用贷中搜索发现,包括平安银行、上海农商行、光大银行、宁波银行、渤海银行在内的多家银行都在力推这一类上班族贷款,标明的年化利率从2.85%到26.4%不等,不同银行的不同产品之间差距较大。

不过千万不能小看写在最低年利率数字后面的“起”字。记者尝试后发现,招行闪电贷给记者本人的年利率为7.2%,可借额度为8.2万元;交行惠民贷给记者的最低年利率为8.64%,可借额度为5.6万元。由此可见,银行还是根据客户不同的征信情况、银行流水来确定贷款额度和年利率的,一般而言,可借额度还是远低于宣称的最高额度,年利率远高于宣称的最低利率的。

除此之外普惠型贷款延续去年的火热持续推出,记者朋友圈内也有不少银行行长努力推销。

比如,交行“普惠e贷”从1月1日开始推荐朋友申请获得贴金券奖励,最高能得5万元,这是一个针对小微企业的线上随借随还的贷款,既可以信用贷,也可以做成抵押贷。

对于银行来说,多做消费贷款和小微贷款是政策导向的结果。

最近,央行和银保监会又对于这两种贷款释放利好消息。央行等五部委日前印发通知,提出将普惠小微企业贷款延期还本付息政策延期至2021年3月31日,对于2021年1月1日至3月31日期间到期的普惠小微企业贷款,按市场化原则“应延尽延”,由银行和企业自主协商确定,继续实施阶段性延期还本付息;将普惠小微企业信用贷款支持政策延期至2021年3月31日,对于符合条件的地方法人银行业金融机构新发放的普惠小微企业信用贷款,人民银行通过货币政策工具继续给予优惠资金支持,支持范围为2021年1月1日至3月31日期间新发放且期限不小于6个月的贷款,支持比例为贷款本金的40%,资金总量控制在国务院批准的再贷款额度内。

近日,12部门又印发了《提振大宗消费重点消费促进释放农村消费潜力若干措施》,鼓励金融机构加大对流通行业市场主体特别是小微企业和个体工商户的金融支持力度,增加免抵押、免担保信用贷款投放。鼓励金融机构在依法合规、风险可控的前提下,规范创新消费信贷产品和服务,加大对居民购买新能源汽车、绿色智能家电、智能家居、节水器具等绿色智能产品的信贷支持。鼓励相关保险机构为企业开展信用销售提供风险保障。

想做房贷没额度

东边日出西边雨,每年一月一般都是银行房贷额度最为宽松的时候,但今年有些不寻常。

“去年年末额度不够的时候,还堆积了很多客户没有放款,结果到了1月额度也是不宽裕,放款速度较慢,有些等不了的客户直接从亲友那边凑钱全款买房了。”一位大行江苏某支行人士表示。

上文所述的一家大行浙江某地的支行长对记者表示,作为华东的支行,承担的“开门红”任务原本就比西部地区要重一些,在房贷额度指标受限的情况下,今年更多地把业务重点放在消费贷和企业经营贷上。其中,由于浙江沿海地区民营企业发达,很多民企从疫情之后接了很多原先给到其他国家的订单,因此生意爆棚,非常需要经营融资,因此完成指标的难度不大。

根据《通知》要求的5档划分:

6大行+国开行为第一档;

12家股份行+农发行+进出口银行+北京、上海、江苏银行为第二档;

民营银行+除去北京、上海、江苏外的城商行+大中城市和城区农合机构为第三档;

县域农合机构为第四档;农合机构包括:农村商业银行、农村合作银行、农村信用合作社。

村镇银行为第五档。

其中,国有大行的压力来源更多来自个人住房贷款,而不是对公房地产贷款。

上述大行人士表示,该行目前还没有触碰到房贷的监管红线,但是今年信贷指标明显会比去年紧张很多。

记者比较了2020年半年报中各家大行的个人住房贷款占比,按照目前规定的32.5%的占比上限来看,建行和邮储银行超标,其中建行达到34.4%,邮储银行达到33.6%。