全球能源危机,粮食危机,凯恩斯主义盛行,货币放水,雄心勃勃的基建计划和福利计划,石油、粮食、化肥、原材料暴涨,物资短缺,核心资产股跌跌不休去估值,资源股、能源股、化工股、军工股走牛……

你以为我在说当下?不,我说的是1973-1975年代的美国股市,史称“大滞胀”年代。往前50年,便是“美国大萧条”,往后50年,便是今天。历史真的会轮回吗?

巴菲特以$伯克希尔-哈撒韦A(BRK.A)$为投资主体之后,唯一一次全年股价腰斩便是1974年。全年下跌48.7%,在次年的致股东信中,巴菲特写到:“这一年(公司盈利能力)的加速下降程度令人惊讶。”如果你在1966年的沸腾年代买入巴菲特管理的伯克希尔股票,10年后你的获益会是仅仅122%,年化8.3%,你一定狐疑且愤怒:这是哪门子股神,浪费我时间!庄托吧!

美股甚至不是滞胀年代受伤最重的股市,港股才是。1973-1974年恒生指数暴跌90%,一度信奉“积极不干预”政策的港英当局,也不得不救市。大家熟知的港剧《大时代》的前半部,便以1973年港股狂热直至股灾为背景。

(一)“漂亮50”兴衰

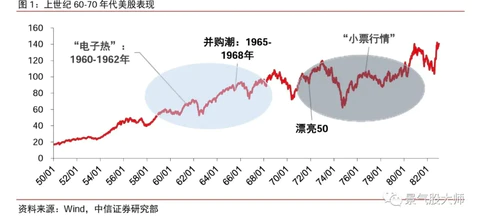

说70代年滞胀,不得不从60年代的沸腾岁月聊起。1958年,投资大师菲利普?费雪出版《非凡潜力股》,引领了成长股投资的风潮,大萧条带来的阴霾早就一扫而空,格雷厄姆式的投资不再流行,先后兴起“电子热”、“并购潮”、“概念热”等多波股市泡沫行情(可对比2012-2015年的创业板并购大牛市)。

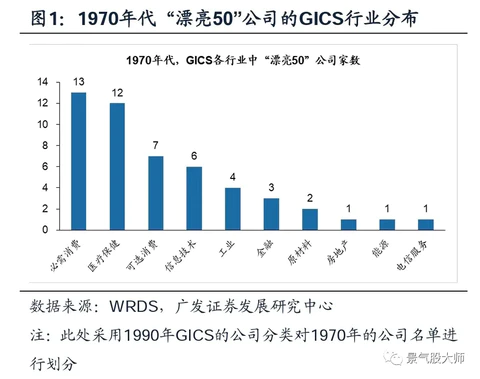

1971年泡沫破裂,以养老金为主的机构投资者大幅提升,价值投资重上舞台。人们转而抱团业绩优秀、持续稳定增长的行业龙头、核心资产股票,这些股票被时人称为“漂亮50”(NiftyFifty)。“漂亮50”的主要行业分布在消费、医疗保健、信息技术等领域。

这场“漂亮50”行情从70年开始,到73年见顶,持续3年。行情兴起的原因众说纷纭,比如婴儿潮后人口结构的长期变化、消费行业的盈利持续改善、长期机构入场、货币长期宽松、经济阶段性复苏等等。

众多消费医药股被推升至高位估值,但市场仍旧相信,这些永续经营、持续增长的股票可以获得更高估值。“漂亮50”此时远远跑赢大盘,YYDS信仰蔓延(可对比2017年到今年初的“核心资产”大牛市)。此时的股市实则危机四伏。

滞胀来袭。

(二)滞胀

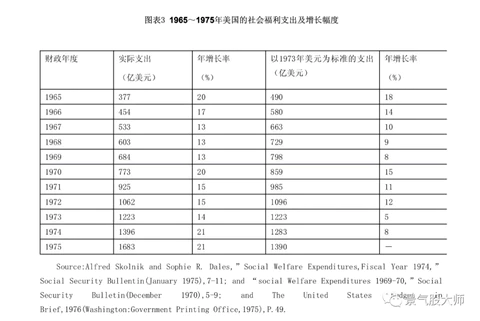

美国大萧条和二战成就了罗斯福新政,经济上的凯恩斯主义被奉为圭臬。即便来到了70年代尼克松、福特的时代,凯恩斯色彩浓烈的经济政策并未有太多更改,基建计划、社会福利支出不断上行(可对比拜登现政府及其社会计划)。

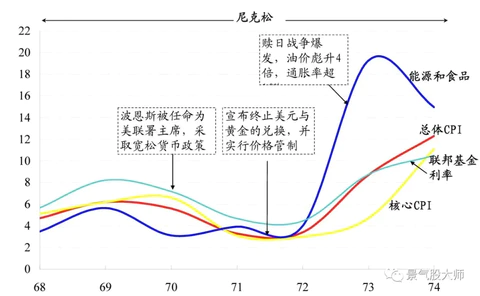

1970年阿瑟?伯恩斯上任美联储主席,一当就是8年。货币政策首要目标依旧是保就业,货币放水,并容忍通胀(对比当下鲍威尔治下的美联储,和现在流行的MMT理论)。但当时的经济学家逐渐发现,菲利普斯曲线竟然开始失效,失业率和通胀竟然可以同步攀升。

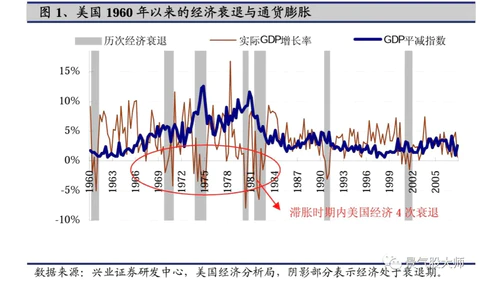

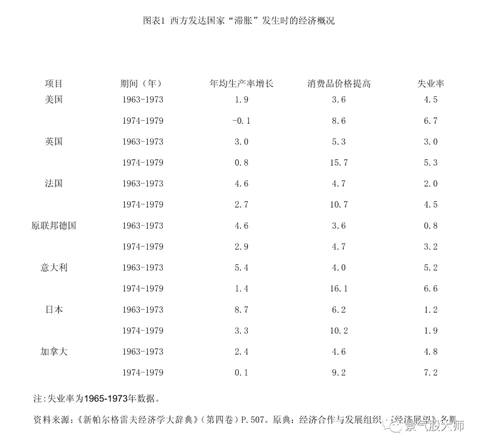

过去,经济下降的时候,生产率自然也下降,失业增加,物价下挫。但从69年开始经济开始停滞,通胀率却开始上升,任凭如何采用凯恩斯的刺激政策,都无济于事,这样的奇观被称为:“滞胀”。在漫长的滞胀期,美国经历了频繁的4次衰退。

(三)石油危机粮食危机

屋漏偏逢连夜雨,船迟又遇打头风。

1973年十月,第四次中东战争爆发,史称“赎罪日战争”。为了报复美国支持以色列,中东各国宣布对美国实行石油禁运,其他阿拉伯产油国紧接着加入,并且扩大到对荷兰以及其他一些支持以色列的国家禁运,造成了1973年石油危机。1978年,伊朗巴列维王朝倒台,之后两伊战争爆发,造成第二次石油危机。禁运下,所有的工业化国家的经济增长都明显放慢,饱受滞胀之苦。

粮食走势与能源高度相关。滞胀期间,天灾不断,厄尔尼诺和拉尼娜交替出现。苏联大旱欠收,抢购美国谷物。美国农产品快速上涨,1971-1973年,美国农林牧渔可比价格指数大涨76.6%,化肥价格指数暴涨158%(是不是似曾相识)。

创设“量子基金”不久的索罗斯和罗杰斯成了这场危机为数不多的获利者。他们早在危机前就大量买入能源股、化肥股、农业加工股,在第四次中东战争爆发后,又加仓军工股,收入不菲。成功归功于他们的共同爱好——阅读,他俩订阅了三十几种杂志和报纸,办公室的书架上摆满《肥料溶剂》(FertilizerSolutions)和《纺织品周刊》(TextileWeek)这样的行业刊物。

滞胀期间,尼克松当局只能盲目采取各种价格管制政策,并继续放水刺激经济,进一步推高了产品价格。美国在战后第一次面对空货架——短缺经济魅影出现(对比当下)。

(四)救赎

70年代滞胀是新旧时代的转折点,宣告了罗斯福新政和传统凯恩斯主义的寿终正寝。80年代,里根上台,执政理念彻底扭转,开启了一个长达几十年的经济去管制和全球化时代。接替伯恩斯的美联储主席是保罗?沃尔克,大幅提高利率,减慢放水速度,终结了美国的高通胀时代。

经济学范式也相应转变,凯恩斯的老对手哈耶克获得诺奖。货币学派弗里德曼的学说开始深入人心。之后,各国央行开始把控制通胀作为首要货币政策目标,但还是屡屡放松纪律,直到08年金融危机之后。QE来了,MMT来了。

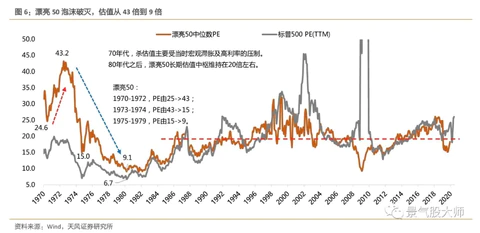

至于股市,滞胀期间,原本抱团的“漂亮50”相继瓦解,虽然盈利保持增速,但估值仍从43PE一路下挫到9PE。就像西格尔在《股市长线法宝》里指出的那样,如果72-74年买入“漂亮50”,即便再持有24年,也没有超额收益。这提醒我们如果长线买入高估值股票,即便它们是永续经营的龙头也不是个好主意。

而滞胀年代相对抗跌和走牛的反而是资源股、能源股、化工股、公用事业股和军工股,确实是“传统行业的报复”。

(五)轮回

50年前的这场大滞胀给了我们什么启示?当下我们会面对同样的困境吗?

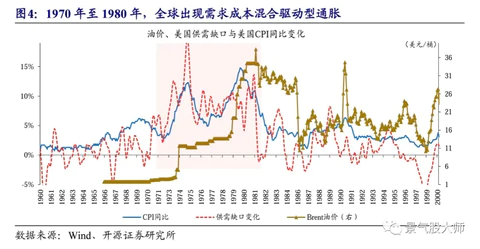

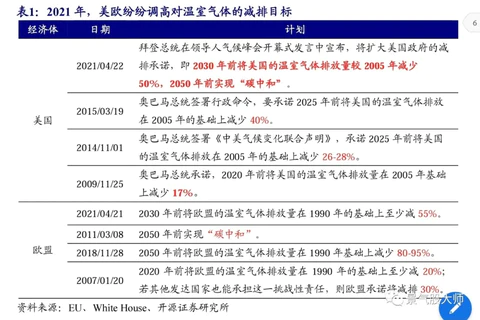

70年代的滞胀本质上是一场供给和需求混合驱动的通胀。我们现在虽然没有“中东战争”,但我们依然要面对着疫情下的全球供应链紊乱,更重要的是,全球环保主义减排运动经年累月的影响,导致的能源供给侧压力,是历史上空前仅有的。

就在3个月前发布的《2050年净零排放:全球能源系统路线图》中,国际能源署还提出,为保证2050年实现全球的净零排放,需要立即停止化石能源、尤其是油气项目新的投资。3个月后的今天,能源危机面露微笑?。

不必花费精力去彼得?林奇、费雪、霍华德?马克斯或是周金涛那里寻求答案,他们都没有经历过供给限制的周期品。价格大涨却不能资本开支、上新产能平抑物价,这种只能在战争年代遇到的周期奇观,在今天出现了。70年代已经是最为相近的投射。

历史总在不经意中轮回,股市也是。